EL FINANCIAMIENTO DE LA ECONOMÍA MEXICANA Y LA ESTABILIDAD MACRO ECONÓMICA

Las transacciones de un país con el resto del mundo se registran en la Balanza de pagos.

Dr. Benjamín García Martínez 25 mayo 2020

Dr. Benjamín García Martínez 25 mayo 2020

Estas transacciones se integran, principalmente en 2 grandes cuentas: 1) Cuenta Corriente y 2) Cuenta Financiera.

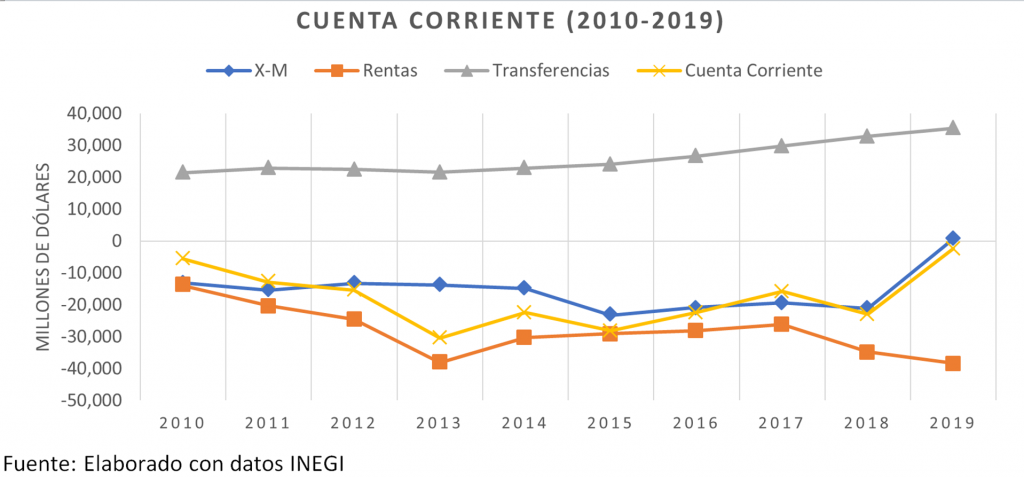

La primera, registra todos los flujos que afectan la corriente de Ingreso-gasto del país. Es decir, afectan el ingreso nacional. Son 3 subcuentas las que integran estos flujos

- Balanza comercial de bienes y servicios. Un déficit comercial (X<M) implica que el país gasta más en Bienes y Servicios de los que produce.

- Es la corriente de pago de Factores de producción (intereses, rentas, dividendos) y puede ocasionar un déficit si el país paga más al exterior de lo que le pagan como resultado del uso de los factores.

- Las transferencias, que en nuestro país las remesas de los migrantes son su componente principal.

México, mantiene déficit comercial promedio en los últimos 9 años de alrededor de 18 mil millones de dólares anuales (en 2019 mostró un superávit de 619 millones). Por su parte tenemos déficit en la subcuenta de Rentas de 28 mil millones de dólares en promedio (somos pagadores netos). El saldo deficitario de la Cuenta Corriente no es mayor, debido a las Remesas que promedia casi 26 mil millones de dólares. El déficit de Cuenta Corriente es de alrededor de 17.9 mil millones de dólares promedio anual.

El déficit en Cuenta Corriente refleja, en general, que el país gasta más en bienes y servicios de los que produce (el ingreso de remesas soporta parte de ese gasto) y paga ingresos netos (rentas) por el uso de factores externos (Inversión extranjera y préstamos externos)

En un contexto de tipos de cambio fijos y poca movilidad del capital, eran los Bancos Centrales responsables de gestionar el financiamiento de los déficits. Así que, en este contexto solo había 3 posibles formas de resolverlo: a) Usar activos extranjeros o incrementar pasivos extranjeros, b) reducir el gasto o demanda interna y, c) devaluar la moneda doméstica.

Al tener un régimen de tipo de cambio flexible, el Banco Central no está obligado a cubrir el exceso de demanda de moneda extranjera a un precio fijo frente al peso. La movilidad del capital permite no solo recibir flujos de inversión extranjera, sino que existe la posibilidad de obtener financiamiento en los mercados de deuda y capital, asegurando de otra parte una oferta de monedas extranjeras.

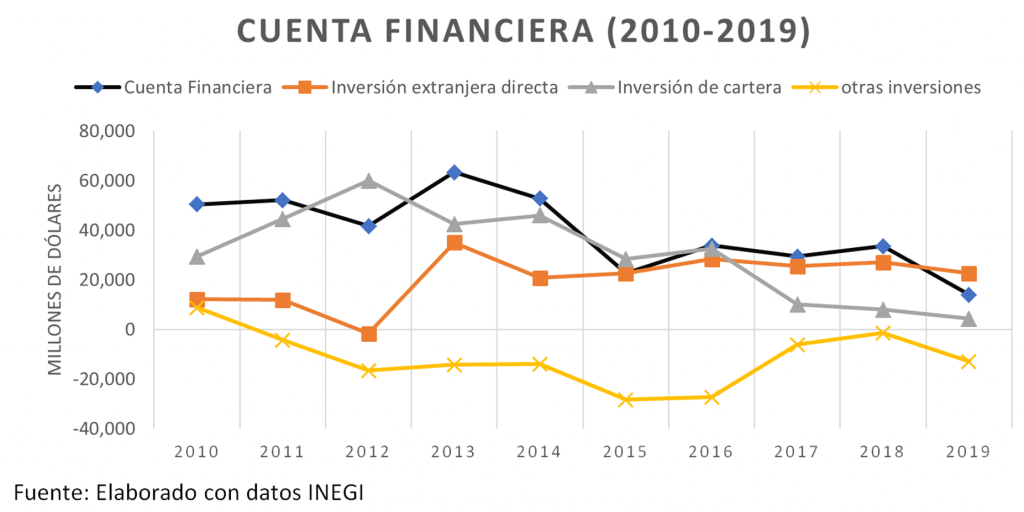

La segunda, la Cuenta Financiera, registra el movimiento del Capital.

- la Inversión Extranjera Directa. La entrada de capitales por este concepto es la más anhelada, pues genera inversión productiva al país. La presencia de grandes empresas multinacionales en una arena mundial obliga a redefinir el concepto de soberanía nacional en función de estos grandes intereses.

- Como resultado de la desregulación financiera, la inversión extranjera de cartera, dirigida a los mercados financieros ha cobrado gran importancia, como una forma de insertarse a un mercado de capitales global.

- Los flujos de préstamos y depósitos que ocurren con instituciones financieras bancarias y no bancarias, públicas (banca de desarrollo, gobiernos) y las privadas (bancos, casas de bolsa, etc.), también se registran en esta cuenta.

El saldo positivo de esta cuenta implica que el país es receptor de capital, es decir, incrementa sus pasivos en moneda extranjera. Esto incrementa la oferta de moneda extranjera en el país y los déficits en Cuenta Corriente ejercen menos presión sobre el mercado cambiario.

En promedio, en los últimos 10 años, ingresaron anualmente 39.4 mil millones de dólares. Esto contrasta con el hecho que por el uso de estos recursos el país debe pagar en promedio anualmente 28 mil millones de dólares.

La apertura comercial, acompañada de tipos de cambio flexibles y mayor movilidad de capitales, obliga a que la política monetaria y fiscal logren no solo una coordinación para mantener la estabilidad en las variables financieras fundamentales para la toma de decisiones: Inflación, tasas de interés y tipos de cambio, sino que estén acordes a las condiciones externas de los países con los que se mantiene comercio y flujos de capitales.

La herramienta principal de política monetaria es la tasa de fondos federales, como tasa objetivo (es una tasa interbancaria diaria). A través de la compra y venta de títulos gubernamentales, el Banco Central afecta la liquidez en este mercado para alinear la tasa interbancaria con su tasa objetivo. Estas operaciones permiten enfocarse en ajustes de corto plazo para mantener la inflación estable y poder mantener una tasa real de largo plazo estable. Los tipos de cambio y la cantidad de dinero ajustarán sus valores de equilibrio. Sin esto, la economía no puede planear a largo plazo, ni financiar proyectos que requieren grandes cantidades de capital.

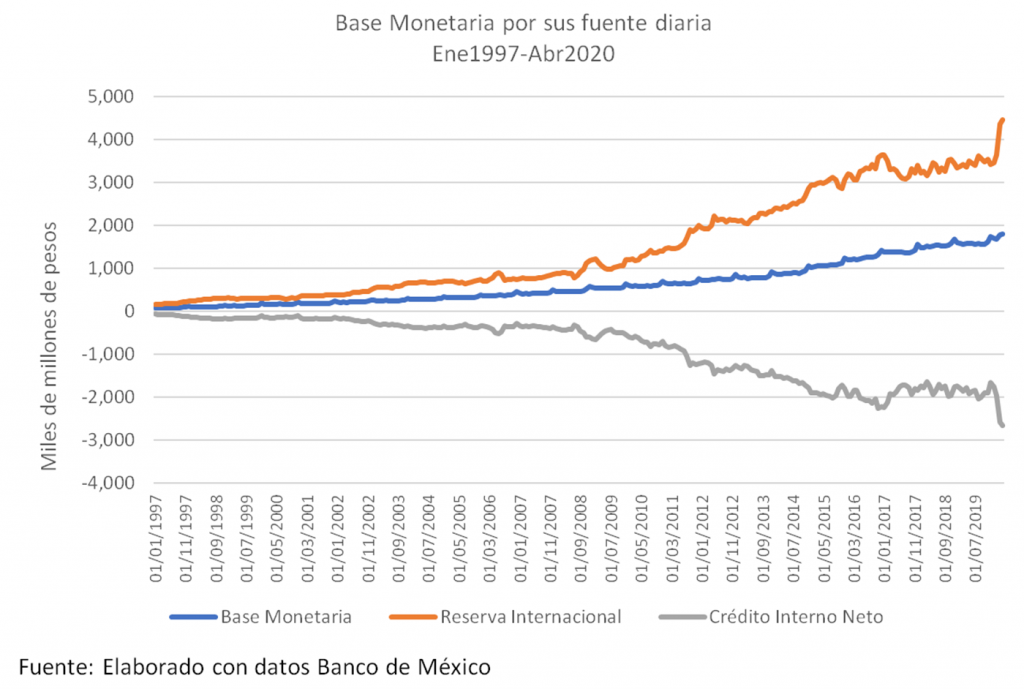

El financiamiento de largo plazo debe mantener alineada la tasa de crecimiento del dinero con la tasa de crecimiento de la Economía. En este sentido, la esterilización de los grandes movimientos de capital ha sido una herramienta necesaria. Al ingresar el capital extranjero, el Banco Central transfiere poder de compra en pesos e incrementa tanto sus Reservas Internacionales como la base monetaria. Para esterilizar el impacto sobre la base monetaria, los Bonos de regulación monetaria (BREMS), sustituidos después por Bondes, jugaron este papel.

El uso de las Reservas Internacionales para enfrentar los Déficit de la Cuenta Corriente (sin afectar al tipo de cambio), resultaría inadecuado, pues mantiene los desequilibrios en el tiempo, haciendo que se alimenten expectativas a la depreciación de la moneda doméstica, presionando al alza a las tasas de interés domésticas y beneficiando solo a importadores y especuladoras que apuestan a la depreciación futura minando aún más las Reservas Internacionales.

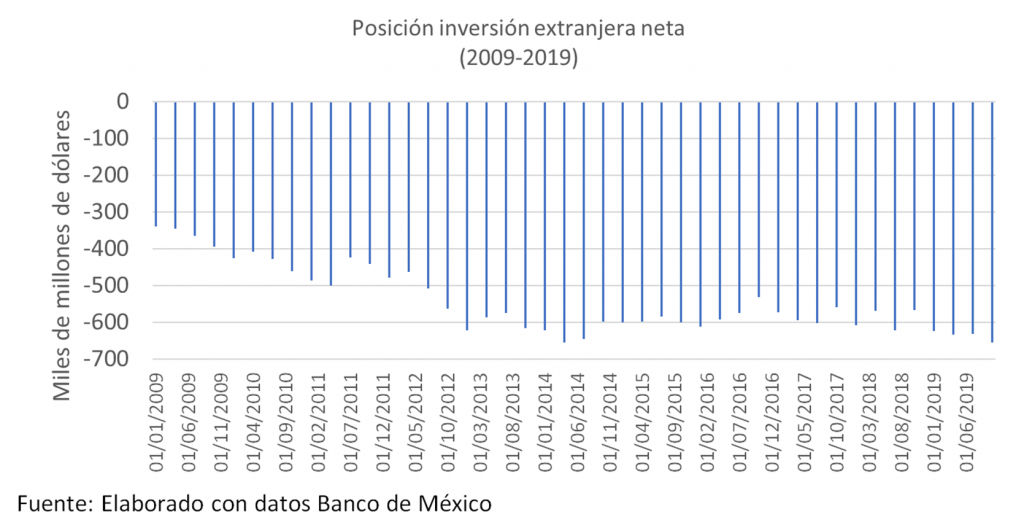

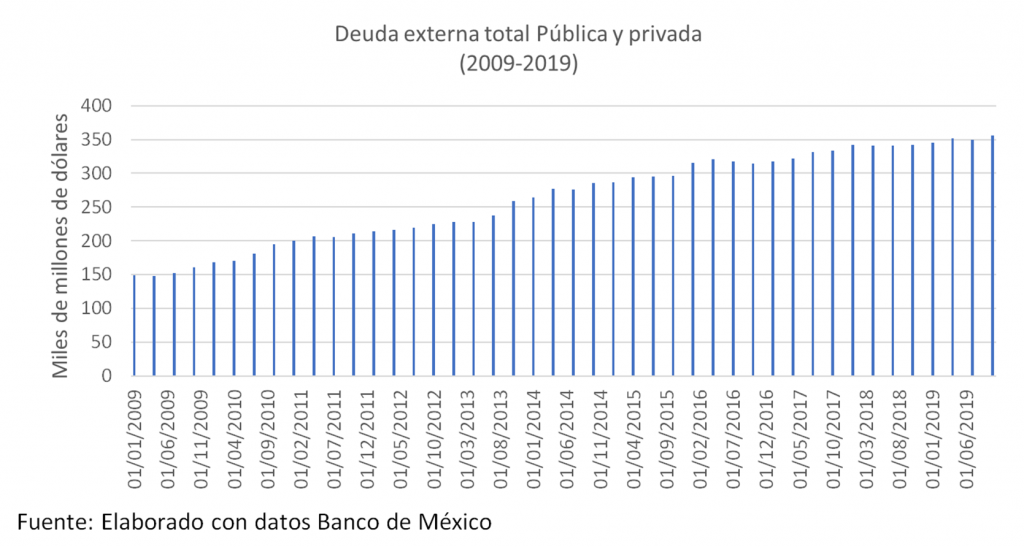

Además de las Reservas Internacionales (rondando los 186 mil millones de dólares), existen 2 acervos importantes que medir: a) La posición de inversión extranjera neta que nos muestra el resultado de la inversión que realizan los residentes en el exterior (activos) y la inversión recibida de extranjeros (pasivos). Cuando los pasivos son mayores a los activos en el acumulado, el país depende en gran medida de los flujos de inversión para su crecimiento y b) la deuda externa total (pública y privada) que nos muestra el nivel acumulado de endeudamiento externo del país.

La inversión extranjera neta, al 2019, ha acumulado 632 mil millones de dólares. Aunque podría verse como un beneficio, el pago de rendimientos de esta inversión en flujos supera al flujo de nuevas inversiones. La deuda externa pública y privada alcanza los 356 mil millones de dólares, con el mismo impacto que ha venido mostrando el déficit creciente en la subcuenta de Rentas de la Cuenta Corriente.

En México el incremento de las reservas internacionales es resultado de los flujos de inversión extranjera netos y el financiamiento con el exterior.

Dada esta relación con el exterior, siempre existe el incentivo de preservar la rentabilidad del mercado mexicano alineado con la del mercado de capitales global (más una prima de riesgo) y de cuidar que la tasa de crecimiento monetaria este alineada con la tasa de crecimiento de la economía para evitar presiones sobre los precios y mantener una tasa de interés real de largo plazo.

Esta situación se ha convertido, paradójicamente, en una limitante al crecimiento económico y ha fomentado una creciente desigualdad en la distribución del ingreso a favor del sector financiero y de las grandes empresas multinacionales.